6000万タワマン族"ほぼ赤字家計"の末路

プレジデントオンライン / 2018年8月16日 9時15分

■東京ベイエリアの6000万円タワマン族は「転落直前」

「昨年11月末に10万円で始めたところ、1カ月で2.5倍に値上がりして、調子に乗って100万円つぎ込んだら、今年になって大暴落してしまって……。気がついたら大事な貯金が半分に減ってしまいました」

疲れ切った様子で相談にきた都内在住の会社員・池内正雄さん(42歳・仮名)と会社員・直子さん(42歳・仮名)のご夫婦。夫の同僚から「簡単に儲かる」という話を聞いて、ものは試しとビットコインを始めた。最高の滑り出しだったのですが、その後は損失が続き、取り返しのつかないところまできてしまったそうです。一体、何が起こったのでしょうか。

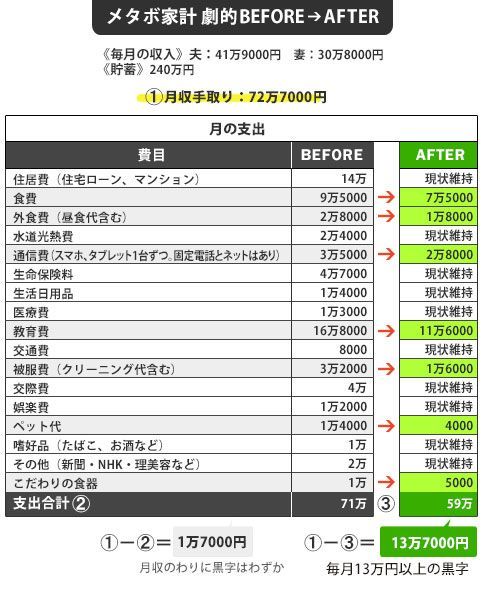

池内家は、夫婦と中学2年生と小学5年生の娘さん、猫2匹とともに、東京ベイエリアの高層マンションに住んでいます。いわゆる「タワマン族」としての豊かな生活を満喫しています(3LDKで約6000万円の新築物件)。手取り月収はご主人が約42万円で、奥さまは約31万円の合計約73万円、ボーナスもふたり合わせて年間220万円。世帯年収は額面で約1500万円の極めて恵まれた高収入家計です。

■年収1500万世帯「娘の学費欲しさ」で賭けに出て、顔面蒼白

しかし、8年前にマンション購入のため、貯金のほとんどを頭金(1000万円)として使い、また月々の支出も非常に多く(計71万円)、貯金も毎月わずかしかできません(月1.7万円)。昨秋の時点での貯金は240万円しかなく、来春のふたりの娘の私立学校への進学費用を不安に思ったそうです。

そのため、それぞれ年平均100万円以上する塾代や学費を捻出するためには「簡単に儲かる投資」で一気にお金を増やすことができたらいいなと考えていたそうです。

投資のきっかけは正雄さんの同僚からこう聞いたことでした。「ビットコインは儲かるよ、自分も1.5倍くらいに増えたし」。

そんなに儲かるならと正雄さんは、仮想通貨関連の書籍を読んで基本的な仕組みを理解したうえで、「まずは手堅く」と10万円分のビットコインを買ってみました。

最初は順調でした。昨年11月末に買った10万円分のビットコインが、わずか1カ月で約26万円に値上がりし、これに味をしめた正雄さんは、即座に100万円分を追加購入。ところが、今年初めの大暴落で約3分の1にまで値下がり。焦った正雄さんは、損失分を一挙に取り返そうと、FXや個別株にまで手を出しては失敗を繰り返し、気がつくと何と110万円もの投資額が約30万円にまで減ってしまったそうです。

■「一攫千金の体験談」に乗り遅れたくない人がカモに

長引く低金利で、定期預金に預けているだけでは貯金は一向に増えません。まとまった資産づくりのためには、「投資」を組み込んでいく必要があるのは確かです。しかも、ビットコインやFXなどで大きく稼いだ人たちの体験談が、さまざまなメディアで華やかに紹介されているのを見ると、「自分も乗り遅れたくない」と、いわゆる「投機的な投資」に手を出してしまう気持ちもわからないではありません。

しかし、私が考える「投資」は貯金の沿線上にあるもので、「余裕資金を長期で運用する」のが基本です。ビットコインやFX、個別株で大きな儲けを狙うのではなく、インデックス型の投資信託などで、地域的・時間的リスク分散を図りながら、10年後、20年後に確実にリターンを勝ち取る方がベターだと考えています。

池内家の240万円の貯金は、その約半分が「投機的な投資」につぎ込まれ、結局、失われてしまいました。本来であれば、娘さんたちの教育資金として確保すべきお金であり、一攫千金を夢見たことが、間違った結果を生んでしまったのです。

そのことを伝えると、おふたりともさすがに身に染みたようで、「いきなり大儲けではなく、確実に貯めていく方法があれば教えてください」と、前向きに改善に取り組む姿勢を見せてくださいました。

■手取り月収70万円超をほぼ使い果たす家計にメスを入れる

最初にもお話ししたように、池内家は高収入・高支出の家計です。使い過ぎの支出を圧縮し、たとえば毎月10万円×12カ月で年間120万円、220万円のボーナスからも半分を貯められれば、合計230万円の貯金が可能です。

私立中学の初年度の費用が120万~150万円、私立高校は100万~130万円といわれていますので、いまの貯金と合わせると、娘さんふたりの入学にはなんとか間に合います。

そして来年、再来年とさらに貯金額を増やしていけば、大学までの学費はカバーできる見通しが立ちます。おふたりの老後資金は、教育費がかからなくなってから貯めても、ギリギリ間に合いそうです。

■お取り寄せの「桃」を腐らせる家のダダ漏れ家計

しかし、池内さんご夫婦に、「支出の圧縮」を実行してもらうのは、一筋縄ではいきませんでした。

池内家の月の支出額でとりわけ目立つのが、16.8万円の「教育費」(3つの習い事や塾代など)です。3.2万円の「被服代」も主にお年頃の娘の洋服代です。子供関連だけで20万円に達してしまいます。

これに加えて、全国各地からの高級食材(肉、果物など)のお取り寄せ代を含む「食費」が9.5万円。なぜか費目を別にしてある「外食費」が1.8万円。食費全体で11万円を超えています。さらに、奥さまが大好きだという“作家物”の「食器購入」が月平均1万円、「ペット代」(猫の高級トリミングサロン)が1.4万円。そうしたご夫婦の「こだわり出費」はバカになりません。

子供にかかるお金については、「まわりもみんな同じように使っているし、うちだけが特別じゃない」と、「お金の自分軸」がないままに無意識に使っているようでした。一方、ご夫婦の「こだわり出費」は「忙しく働いているご褒美だし、これまでずっとやってきたことだから」と、「いま、これが本当に必要なものなのか?」という自分への問いかけもなく、こちらも無自覚に出費を重ねているようです。

■無意識、無自覚にムダ遣いするヤバい消費習慣

無意識、無自覚に使っているお金は、自分でムダ使いという意識がないので、支出を圧縮すべきと考えたことがなかったようです。池内さんご夫婦も「うちはそんなに贅沢していません」とは言いますが、費目を1つずつ、本当に必要なものなのかを検討していきました。

私は淡々とお聞きしました。

まず、教育費に関して。

「お嬢さんは塾のほかにスイミングとバレエとサイエンスクラブに通っていますが、身についていますか? 時間的な無理はないですか?」「まわりの子がどうあれ、ご自分の子供たちに本当に必要ですか?」

次に、作家者の器(食器)に関して。

「毎月のように作家物の器を買っていますが、年に何回くらい出番がありますか?」「好きで買っているものとはいえ、使わないものは不要なものでは?」

そのような質問をして、お金を使うときの価値判断を改めて考えてもらいました。これを粘り強く繰り返していくうちに、ご夫婦の口からこのような言葉が出てきました。

「こだわって買った桃を腐らせたけど、これからはもう買わなくてもいいな」

「猫にかける愛情はお金じゃない。トリミングは自分たちでしてあげよう」

徐々に出費の見直しが進んでいきました。

その結果、教育費約5.2万円減、食費約2万円減、外食費約1万円減、など月12万円もの支出が削減でき、毎月から約14万円、ボーナスからは110万円、1年で合計278万円もの貯金ができる目途が立ちました。

■投資をするなら、まず家計・生活の見直しをしてから

投資は、うまい話に飛びついてもうまくいくことはほとんどありません。もし、初めてでうまくいったのであれば、単なるビギナーズラックということも多いです。私が知る限り、長続きはしないことがほとんどです。

池内さんは、蓄えが少ないことで投資に飛びつき、失敗してしまいましたが、貯蓄を増やすためにまずすべきなのは生活の見直しです。収入が多いのに貯蓄ができない、そこに疑問を持たなくてはいけません。

投資に関しては、必ずしもしてはいけないということではありません。支出の改善ができてから、リスクが少なく複利の効果で比較的安定して増やすことが見込める長期投資を検討すべきです。

池内さんは、その順番も、お金の使い方についての考え方も間違っていたようです。

ただ、今回の失敗をきっかけに、自分たちの間違いに気づき改善できました。それは、今後の池内家のお金のやりくり、付き合い方に大きな変化をも足らくことになると思います。収入が多くても、メリハリがあり、使っても貯めていけるようなやりくりを目指してほしいものです。

■【メタボ家計コストカット額ランキング】

長女は塾と家庭教師の併用だったが、塾1本に。次女がイヤイヤ通っていた(母親が行かせたがっていた)バレエはやめた

2位 食費 -2万円

高級食材のお取り寄せは毎月するのは中止し、ボーナスが出た月(年2回)のみに

3位 被服費 -1.6万円

娘2人の服をデパートで購入していたが、ファッションチェーンストアなどに変更

4位 外食費 -1万円

外食の回数を1回減らし、妻の昼食も週2回は手作りのお弁当に

4位 ペット代 -1万円

愛猫のトリミングサロン通いをやめ、自分たちでお手入れ

6位 通信費 -0.7万円

家族共用でタブレット端末1台を使用していたが、スマホで情報収集は可能なので解約

7位 こだわりの食器 -0.5万円

主に妻がその芸術性に魅せられ、毎月のように衝動買いしていたが、実用性を重視した形のモノのみ購入し、買う回数も半分に

(家計再生コンサルタント、株式会社マイエフピー代表 横山 光昭 写真=iStock.com)

外部リンク

この記事に関連するニュース

-

2児のシンママが実践!年収200万円のカツカツ生活から年100万円貯金「貯めグセの掟」

週刊女性PRIME / 2024年4月7日 8時0分

-

「俺の金は俺の金、家族の金も俺の金」ズルい夫の"手口"…厳格デジタル家計管理に見つけた意外な"抜け道"

プレジデントオンライン / 2024年4月3日 11時15分

-

35歳会社員、貯金1345万円。物件価格5500万円のマンションへの住み替えは可能?

オールアバウト / 2024年3月26日 20時5分

-

25歳会社員、夫が体調不良で退職したこともあり貯金がまったくなくなってしまいました

オールアバウト / 2024年3月25日 20時5分

-

「同僚よりもお金持ちになりたい!」みんながやっている固定費削減の節約から一歩先を行く方法とは?

ファイナンシャルフィールド / 2024年3月25日 9時0分

ランキング

-

1ビッグモーター、600億円で買収へ=伊藤忠など、新会社で事業承継

時事通信 / 2024年4月17日 20時33分

-

2自転車で1日100km移動するほど熱中…お金のプロが5kgダイエット成功と100万円を手に入れた驚きの貯蓄法

プレジデントオンライン / 2024年4月18日 8時15分

-

3いなば食品、入社辞退者が憤る内定後の『一般職採用です』告知「ボロ家」よりも許せなかったこと「待遇わからず」「想定していた働き方と全然違う」

NEWSポストセブン / 2024年4月17日 7時15分

-

4「生ドーナツ人気」をブームで終わらせるのはもったいない、これだけの理由

ITmedia ビジネスオンライン / 2024年4月17日 6時55分

-

5米、ホンダ車300万台の調査開始…ブレーキに不具合ある可能性

読売新聞 / 2024年4月17日 23時31分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください